今回は、ブラジルでの駐在員の給与設計における留意点についてお話させていただきます。

はじめに、日本が親会社で、もともと日本に勤務していた方がブラジル駐在となる場合、どの法人が給与を負担するか、というのは大きく分けて2つございます。

- 日本法人、ブラジル法人それぞれが負担する場合

- ブラジル法人のみ負担する場合

今回はこちらの2つのケースについて、留意点をお伝えいたします。

①と②を比較した場合、①のケースを選択する会社が多いです。その理由としては、日本側にて引き落としが必要なものや引き落としされるもの(例えば、社会保険料や持株拠出金など)があるためです。ですので、引き落とし分を日本側支給の給与とする場合や、給与全額のうち3割日本負担や5割日本負担、といったかたちで割合を決める場合があります。

その際の留意点として、2点ございます。

1つ目は税金についてです。日本側で支給した分を、定期的にブラジル側へ請求する会社が多いかと思います。海外送金のオペレーションで、今回のように給与に関する立替の払い戻しとなると、30%程度から45%程度、税金が発生いたします。取引する銀行や会社により支払う税金の種類が変わりますが、多くのケースでは、ISS(サービス税)、CIDE(特別財源負担金)、PIS(社会統合基金)、COFINS(社会保険融資負担金)の支払いが必要となります。

2つ目は日本で受け取った所得についても、ブラジルで所得の申告、個人所得税の納税が必要であれば、納税をしなければならないということです。なお、日本・ブラジル間は二国間租税条約上、所得税においての二重課税を防ぐことが可能です。そのため、もし年中から駐在する場合ですと、赴任前までは日本で所得税を払っているかと思いますので、その場合は日本で払った分に関してはブラジルの申告の際に控除が可能となります。

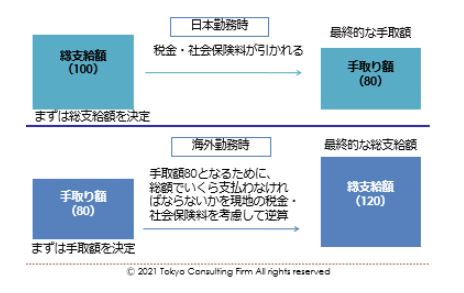

ブラジル法人のみで負担する場合、下記の図式にあるようにグロスアップするかたちで給与を設計することになるでしょう。

もし、ブラジル法人の従業員ではなく役員として赴任する場合は、役員報酬となるため、所得税のみ支払うかたちとなりますが(社会保険料は日本・ブラジル間の社会保障協定により免除可)、従業員として赴任する場合は、ブラジル人従業員と同様の手当を支払わなければなりません(なお、社会保険料については役員同様に免除可)。そうなりますと、グロスアップが必要な上、そこから有給休暇手当や勤続年数保証基金などの福利厚生も受取る必要があるため、企業として労働コストがグロスの給与金額の1.7~2倍近くかかります。

この記事に対するご質問・その他ブラジルに関する情報へのご質問等がございましたらお気軽にお問い合わせください。

最後までお読みいただきありがとうございました。