Á߼ŤĽĘšĺ°ś†ľÁ®éŚą∂„Ā£„Ā¶„āą„ĀŹŤÄ≥„Āę„Āó„Āĺ„Āô„ĀĆ„ÄĀ„ĀĄ„Ā£„Āü„ĀĄ„Ā©„āď„Ā™Á®éŚą∂„Ā™„āď„Āß„Āó„āá„ĀÜ„ĀčÔľü

„Āĺ„Āö„ĀĮ„ÄĀśó•śú¨„ĀģŤ≤°ŚčôÁúĀ„Āę„Āā„ā蜶āŤ¶Ā„ā퍶č„Ā¶„ĀŅ„Āĺ„Āó„āá„ĀÜ„Äā

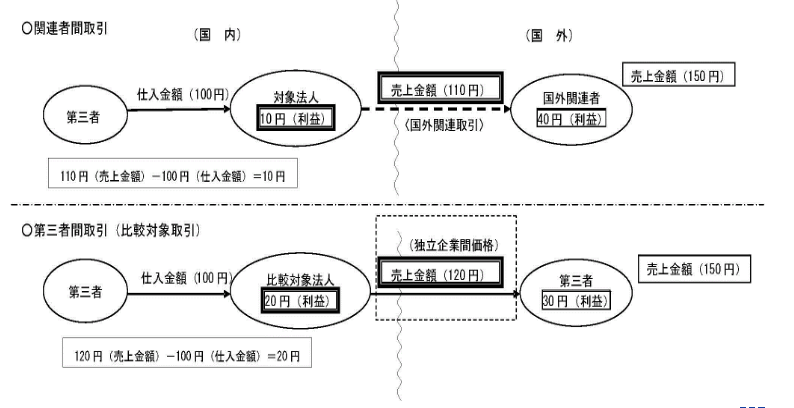

‚óč„ÄÄ šľĀś•≠„ĀĆśĶ∑Ś§Ė„ĀģťĖĘťÄ£šľĀś•≠„Ā®„ĀģŚŹĖŚľēšĺ°ś†ľÔľąÁ߼ŤĽĘšĺ°ś†ľÔľČ„āíťÄöŚłł„Āģšĺ°ś†ľ„Ā®Áēį„Ā™„āčťáĎť°ć„Āꍮ≠Śģö„Āô„āĆ„Āį„ÄĀšłÄśĖĻ„ĀģŚą©Áõä„ā횼ĖśĖĻ„ĀęÁ߼ŤĽĘ„Āô„āč„Āď„Ā®„ĀĆŚŹĮŤÉĹ„Ā®„Ā™„āč„Äā

‚óč„ÄÄ Á߼ŤĽĘšĺ°ś†ľÁ®éŚą∂„ĀĮ„ÄĀ„Āď„Āģ„āą„ĀÜ„Ā™śĶ∑Ś§Ė„ĀģťĖĘťÄ£šľĀś•≠„Ā®„ĀģťĖď„ĀģŚŹĖŚľē„āíťÄö„Āė„ĀüśČÄŚĺó„ĀģśĶ∑Ś§ĖÁ߼ŤĽĘ„āíťė≤ś≠Ę„Āô„āč„Āü„āĀ„ÄĀśĶ∑Ś§Ė„ĀģťĖĘťÄ£šľĀś•≠„Ā®„ĀģŚŹĖŚľē„ĀĆ„ÄĀťÄöŚłł„ĀģŚŹĖŚľēšĺ°ś†ľÔľąÁč¨ÁęčšľĀś•≠ťĖďšĺ°ś†ľÔľČ„Āߍ°Ć„āŹ„āĆ„Āü„āā„Āģ„Ā®„ĀŅ„Ā™„Āó„Ā¶śČÄŚĺó„ā퍮ąÁģó„Āó„ÄĀŤ™≤Á®é„Āô„ā茹∂Śļ¶„Äā

‚óč„ÄÄ „āŹ„ĀĆŚõĹ„ĀģÁč¨ÁęčšľĀś•≠ťĖďšĺ°ś†ľ„ĀģÁģóŚģöśĖĻś≥ē„ĀĮ„ÄĀÔľĮÔľ•Ôľ£Ôľ§Á߼ŤĽĘšĺ°ś†ľ„ā¨„ā§„ÉČ„É©„ā§„É≥Ôľąś≥®ÔľČ„Āę„Āä„ĀĄ„Ā¶ŚõĹťöõÁöĄ„Āꍙć„āĀ„āČ„āĆ„ĀüśĖĻś≥ē„Āęś≤Ņ„Ā£„Āüś¨°„Āģ„āą„ĀÜ„Ā™„āā„Āģ„Ā®„Ā™„Ā£„Ā¶„ĀĄ„āč„Äā

ŚáļŚÖłÔľöŤ≤°ŚčôÁúĀ

‚ÄĽOECDÔľöÔľąOrganisation for Economic Co-operation and DevelopmentÔľČÁĶĆśłąŚćĒŚäõťĖčÁôļś©üśßč„Āģ„Āď„Ā®„Äā

OECD„ĀĮ„ÄĀŚõĹťöõÁĶĆśłąŚÖ®Ťą¨„Āę„Ā§„ĀĄ„Ā¶ŚćĒŤ≠į„Āô„āč„Āď„Ā®„āíÁõģÁöĄ„Ā®„Āó„ĀüŚõĹťöõś©üťĖĘ„Āß„ÄĀ„ÄĆšłĖÁēĆśúÄŚ§ß„Āģ„ā∑„É≥„āĮ„āŅ„É≥„āĮ„Äć„Ā®ŚĎľ„Āį„āĆ„Ā¶„ĀĄ„āč„ĀĚ„ĀÜ„Āß„Āô„Äā

„Ā§„Āĺ„āä„ĀĮ„ÄĀŚŹĖŚľēť°ć„āíśďćšĹú„Āó„Āü„Ā®„Āď„āć„Āß„ÄĀśąĎ„ÄÖ„ĀĮÁ®éťáĎ„āí„Āó„Ā£„Āč„ā䌏Ė„āä„Āĺ„Āô„āą„Ā®„ĀĄ„ĀÜ„Āď„Ā®„Āß„Āô„Ā≠„Äā

„Ā©„Āď„ĀģŚõĹ„āā„ĀĚ„ĀÜ„Āß„Āô„ĀĆ„ÄĀÁČĻ„Āę„Éô„Éą„Éä„Ɇ„ĀĮ„ÄĀÁ®éťáĎ„āí„ĀĄ„Āč„Āę„Ā®„āč„Āč„āíŤÄÉ„Āą„Ā¶„ĀĄ„Āĺ„Āô„Äā

„ā§„É°„Éľ„āł„ĀĆ„āŹ„Āč„Ā™„ĀĄ„Āģ„Āß„ÄĀ„āā„ĀÜšłÄ„Ā§Ť≤°ŚčôÁúĀ„ĀģśÉÖŚ†Ī„āíŚÄü„āä„Ā¶„ÄĀśÉÖŚ†Ī„āíśēīÁźÜ„Āó„Ā¶„ĀŅ„Āü„ĀĄ„Ā®śÄĚ„ĀĄ„Āĺ„Āô„Äā

ŚáļŚÖłÔľöŤ≤°ŚčôÁúĀ

„Āĺ„Āö„ÄĀšłäśģĶ„ĀģťĖĘšŅāŤÄÖťĖĖŚľē„ĀģśĖĻ„ā퍶č„Ā¶„ĀŅ„Āĺ„Āó„āá„ĀÜ„Äā

‚ÄĽ„Āď„Āď„Āß„ĀĮ„ÄĀŚõ≥„āíŚÄü„āä„Ā¶„ÄĀ„Āā„ĀŹ„Āĺ„Āß„Āď„ĀģŚõ≥„ĀĆśó•śú¨„Ā®„Éô„Éą„Éä„ɆťĖď„Āß„ĀģŚŹĖŚľē„Ā†„Ā£„Āü„Āď„Ā®„Ā®śÉ≥Śģö„Āó„Āĺ„Āô„Äā

śó•śú¨ŚõĹŚÜÖ„ĀģŤ¶™šľöÁ§ĺ„ĀĆÔľĎÔľźÔľź„ĀßšĽēŚÖ•„āĆ„ĀüŚēÜŚďĀ„āí„Éô„Éą„Éä„ɆŚ≠źšľöÁ§ĺ„ĀłÔľĎÔľĎÔľź„Āߌ£≤„Ā£„Āü„Ā®„Āó„Āĺ„Āô„Äā

⇒„Āô„āč„Ā®Ôľüśó•śú¨ŚõĹŚÜÖ„ĀģŤ¶™šľöÁ§ĺ„ĀģŚą©Áõä„ĀĮ„ÄĀÔľĎÔľź„Āę„Ā™„āä„Āĺ„Āô„Ā≠„Äā

„ĀĚ„Āó„Ā¶„ÄĀ„Éô„Éą„Éä„Ɇ„Āß„ĀĮ„ÄĀ„Āď„ĀģŚēÜŚďĀ„āíÔľĎÔľēÔľź„Āߍ≤©Ś£≤„Āó„Āĺ„Āó„Āü„Äā

⇒„Āô„āč„Ā®Ôľü„Éô„Éą„Éä„ɆŚ≠źšľöÁ§ĺ„ĀģŚą©Áõä„ĀĮ„ÄĀÔľĒÔľź„Āę„Ā™„āä„Āĺ„Āô„āą„Ā≠„Äā

„ĀĚ„Āó„Ā¶„ÄĀšłčśģĶ„ĀģÁ¨¨šłČŤÄÖťĖĖŚľē„ĀģśĖĻ„ā퍶č„Ā¶„ĀŅ„Āĺ„Āó„āá„ĀÜ„Äā

„Āď„āĆ„ā퍶č„āč„Ā®„ÄĀśó•śú¨„ĀģšľöÁ§ĺ„ĀĆÔľĎÔľźÔľź„ĀßšĽēŚÖ•„āĆ„Ā¶„ÄĀÔľĎÔľíÔľź„Āߌ£≤„āä„ÄĀ„Éô„Éą„Éä„Ɇ„Āß„ĀĮ„ÄĀÔľĎÔľēÔľź„Āߍ≤©Ś£≤„Āó„Ā¶„ÄĀśõī„Āꌹ•ťÄĒśĶ∑Ś§Ė„Āߌą©Áõä„āíšłä„Āí„Ā¶„ĀĄ„āč„Āď„Ā®„ĀĆ„āŹ„Āč„āä„Āĺ„Āô„Äā

Śõ≥„Āę„Āó„Ā¶„ĀŅ„Āĺ„Āô„Äā

| |

śó•śú¨ŚĀīŚą©Áõä |

„Éô„Éą„Éä„ɆŚĀīŚą©Áõä |

ŚźąŤ®ą |

| Ť¶™Ś≠źťĖď |

10 |

40 |

50 |

| Á¨¨šłČŤÄÖťĖď |

20 |

30 |

50 |

„Āď„ĀÜ„Ā™„āä„Āĺ„Āó„Āü„Äā

„Āď„Āď„Āß„ÄĀšĺč„Āą„Āį„ÄĀÁ®éÁéá„ĀĆ„ÄĀÔľďÔľźÔľÖÔľąśó•śú¨ÔľČ„ÄĀÔľíÔľźÔľÖ„Éô„Éą„Éä„Ɇ„Ā†„Ā£„Āü„Ā®„Āó„Āĺ„Āô„Äā

„Āô„āč„Ā®„ÄĀ

| |

śó•śú¨ŚĀīÁ®éťáĎ |

„Éô„Éą„Éä„ɆŚĀīÁ®éťáĎ |

ŚźąŤ®ą |

| Ť¶™Ś≠źťĖď |

3 |

8 |

11 |

| Á¨¨šłČŤÄÖťĖď |

6 |

6 |

12 |

„Āä„āĄÔľüŤ¶™Ś≠źťĖď„Āߍ¶č„āč„Ā®„ÄĀśó•śú¨ŚĀīÁ®éťáĎ„ĀĆšĹé„ĀĄ„Āß„Āô„Ā≠„Äā

„Āď„āĆ„ĀĮ„Āä„Āč„Āó„ĀĄ„Ā™„Äā„Äā„Äā

„Ā°„āÉ„āď„Ā®ťĀ©ś≠£šĺ°ś†ľ„Āߌ£≤„āä„Āĺ„Āó„āá„ĀÜ„Ā≠ÔľĀ

„Ā®Á®éŚčôŚģė„Āč„āČśĆáśĎė„Āē„āĆ„ÄĀšĺč„Āą„Āį„ÄĀťĀ©ś≠£šĺ°ś†ľ„ĀĆÔľĎÔľďÔľź„Ā†„Ā£„Āü„Ā®śĆáśĎė„ā팏ó„ĀĎ„Āĺ„Āô„Äā

„Āô„āč„Ā®„ÄĀ

| Śą©Áõä |

30 |

40 |

11 |

| Á®éťáĎ |

9 |

8 |

17 |

„Ā®„Ā™„āä„Āĺ„Āó„Āü„Äā

Á®éťáĎ„ĀĆŚĘó„Āą„Āü„Äā„Äā„Äā„Äā

„Āď„āĆ„ĀęŚä†„Āą„Ā¶„ÄĀśú™ÁĒ≥ŚĎä„Ā®„Āč„ÄĀÁĒ≥ŚĎäťĀÖŚĽ∂„Ā®„Āč„ÄĀ„Āē„Āĺ„ĀĖ„Āĺ„Ā™ÁźÜÁĒĪ„āíŚä†„Āą„Ā¶„ÄĀŤŅĹŚĺīŤ™≤Á®é„Āē„āĆ„ā茏ĮŤÉĹśÄß„ĀĆ„Āā„āč„Āģ„Āß„ÄĀšĺ°ś†ľ„āíśĪļ„āĀ„āčťöõ„Āę„ĀĮ„ÄĀś≥®śĄŹ„ĀĆŚŅÖŤ¶Ā„Āß„Āô„Äā

„Ā™„Āę„āą„āä„āā„ÄĀ„Éô„Éą„Éä„Ɇ„Āß„ĀĮÁ®éťáĎ„āíÁīć„āĀ„āč„Āď„Ā®„ĀĆŚ§ßšļč„Āß„Āô„Äā

„Āü„Āĺ„Āę„ÄĀ„Āā„Āą„Ā¶Śą©Áõä„āí„Āā„Āí„Ā¶„ĀĄ„Ā™„ĀĄ„Ā®„ĀĄ„ĀÜšľöÁ§ĺ„ĀĆ„Āā„āä„Āĺ„Āô„ĀĆ„ÄĀ„Āď„āĆ„āíšĹēŚĻī„āāÁ∂ö„ĀĎ„āč„Ā®šłćšŅ°„ĀęśÄĚ„āŹ„āĆ„Āĺ„Āô„Äā

śúÄśā™„ĀģŚ†īŚźąIRCśõīśĖį„ĀęŚĹĪťüŅ„ĀĆŚáļ„āč„Āč„āā„Āó„āĆ„Āĺ„Āõ„āď„Äā

„Āõ„Ā£„Āč„ĀŹ„ĀĮ„āč„Āį„āčśó•śú¨„Āč„āȜ̕„Ā¶„Éô„Éą„Éä„Ɇ„Āę„Ā¶„ÄĀ„Éď„āł„Éć„āĻ„āí„Āô„āč„Āģ„Āß„Āô„Āč„āČ„ÄĀšļąśúü„Āõ„Ā¨„Ā®„Āď„āć„Āß„ÄĀ„Éď„āł„Éć„āĻ„Āęśā™ŚĹĪťüŅ„ā팏ä„Āľ„Āô„Āģ„ĀĮťė≤„Āé„Āü„ĀĄ„Ā®„Āď„āć„Āß„Āô„Äā

„Éô„Éą„Éä„Ɇ„ĀęśĀ©śĀĶ„ā팏ó„ĀĎ„Ā¶„ĀĄ„āč„Āģ„Ā™„āČ„Āį„ÄĀŚįĎ„Ā™„Āč„āČ„Āö„ÄĀÁ®éťáĎ„ĀĮÁīć„āĀ„Ā¶„ĀĄ„ĀŹ„Āģ„ĀĆ„āą„ĀĄ„Āß„Āó„āá„ĀÜ„Äā

„ĀĚ„ĀģšĽĖ„Éô„Éą„Éä„Ɇ„ĀęťĖĘ„Āô„āčśÉÖŚ†Ī„Āł„Āģ„ĀĒŤ≥™ŚēŹÁ≠Č„ĀĆ„ĀĒ„ĀĖ„ĀĄ„Āĺ„Āó„Āü„āČ„ĀäśįóŤĽĹ„Āę„ĀäŚēŹ„ĀĄŚźą„āŹ„Āõ„ĀŹ„Ā†„Āē„ĀĄ„Äā

śúÄŚĺĆ„Āĺ„Āß„Ā䍙≠„ĀŅ„ĀĄ„Āü„Ā†„Āć„Āā„āä„ĀĆ„Ā®„ĀÜ„ĀĒ„ĀĖ„ĀĄ„Āĺ„Āó„Āü„Äā