ńĄīÕ¢ČŃéÆŃüÖŃéŗŃü½Ńü»ń¤Łµ£¤Ńü©ķĢʵ£¤Ńü«µĆØĶĆāŃüīÕ┐ģĶ”üŃü¦ŃüÖŃĆéń¤Łµ£¤ńÜäŃü½Ńü»ŃĆüń©ÄÕŗÖĶ¬┐µ¤╗Ńü«Ńā¬Ńé╣Ńé»ŃééõĮÄŃüÅń¦╗Ķ╗óõŠĪµĀ╝ń©ÄÕłČŃü©ŃüäŃüåŃééŃü«ŃéÆĶ╗ĮĶ”¢ŃüŚŃü”ŃüŚŃüŠŃüåŃüŗŃééŃüŚŃéīŃüŠŃüøŃéōŃĆéŃüŚŃüŗŃüŚŃü¬ŃüīŃéēŃĆüķĢʵ£¤ńÜäŃü½Ķ”ŗŃéīŃü░ń©ÄÕŗÖĶ¬┐µ¤╗Ńā¬Ńé╣Ńé»Ńééķ½śŃüŠŃéŖŃüŠŃüÖŃü«Ńü¦ŃĆüŃüōŃéīŃéÆõĖĆÕ║”Ńü»ķĀŁŃü½ÕģźŃéīŃü”Ķć¬ńżŠŃü½Ńü®Ńü«ŃéłŃüåŃü¬ÕĮ▒ķ¤┐ŃüīŃüéŃéŗŃü«ŃüŗŃü®ŃüåŃüŗńó║Ķ¬ŹŃüŚŃü”ŃüŖŃüÅÕ┐ģĶ”üŃüīŃüéŃéŗŃüŗŃü©µĆØŃüäŃüŠŃüÖŃĆé

õ╗ŖÕø×Ńü«ŃāåŃā╝Ńā×Ńü»ŃāÖŃāłŃāŖŃāĀŃü«ń¦╗Ķ╗óõŠĪµĀ╝ń©ÄÕłČŃü¦ńö©µäÅŃüÖŃü╣ŃüŹŃüōŃü©Ńü½ŃüżŃüäŃü”Ńü¦ŃüÖŃĆé

Ńü¦Ńü»ŃĆüŃüĢŃüŻŃüØŃüÅĶ”ŗŃü”ŃüäŃüŹŃüŠŃüÖŃĆé

ń¦╗Ķ╗óõŠĪµĀ╝µ¢ćµøĖõĮ£µłÉńŠ®ÕŗÖŃü½ÕĮōŃü”Ńü»ŃüŠŃéŗõ╝üµźŁŃü»õĖŗĶ©śŃéÆŃüöÕÅéńģ¦ŃüÅŃüĀŃüĢŃüäŃĆé

Decree 20/2017/ND-CP’╝łDecree 20’╝ēŃü¦Õ«ÜŃéüŃéēŃéīŃü”ŃüäŃéŗķ¢óķĆŻĶĆģķ¢ōÕÅ¢Õ╝ĢŃéÆĶĪīŃüåń┤Źń©ÄĶĆģŃā╗õ╝üµźŁŃü»ŃĆüń¦╗Ķ╗óõŠĪµĀ╝µ¢ćµøĖŃü«µÅÉÕć║ŃéÆŃüŚŃüŠŃüÖŃĆéõĖĆĶł¼ńÜäŃü½ŃĆüń©ÄÕŗÖÕĮōÕ▒ĆŃü«ķĆÜń¤źŃéÆÕÅŚŃüæÕÅ¢ŃéŗÕēŹŃü½ń¦╗Ķ╗óõŠĪµĀ╝µ¢ćµøĖŃéƵ║¢ÕéÖŃüŚŃü”ŃüŖŃüÅŃüōŃü©ŃüīÕ┐ģĶ”üŃü¦ŃüÖŃĆé

µÅÉÕć║ŃüÖŃéŗõĖĆĶł¼ńÜäŃü¬µøĖķĪ×Ńü»õ╗źõĖŗŃü«ŃéłŃüåŃü¬ŃééŃü«Ńü¦ŃüÖŃĆé

Ō¢Īķ¢ŗńż║ńö│ÕæŖµøĖķĪ×ŌĆ╗

Ńā╗Form01

Ńā╗Form02

Ńā╗Form03

Ńā╗Form04

Ō¢Īń¦╗Ķ╗óõŠĪµĀ╝µ¢ćµøĖ

Ńā╗Ńā×Ńé╣Ńé┐Ńā╝ŃāĢŃéĪŃéżŃā½’╝ÜÕżÜÕøĮń▒Źõ╝üµźŁŃé░Ńā½Ńā╝ŃāŚŃü«Õģ©õĮōÕāÅŃü½ķ¢óŃüÖŃéŗĶ│ćµ¢Ö

Ńā╗ŃāŁŃā╝Ńé½Ńā½ŃāĢŃéĪŃéżŃā½’╝ÜŃāŁŃā╝Ńé½Ńā½ń┤Źń©ÄĶĆģŃü«ķ¢óķĆŻĶĆģķ¢ōÕÅ¢Õ╝ĢŃü½ķ¢óŃüÖŃéŗĶ®│ń┤░Ńü¬µāģÕĀ▒Ńü½ķ¢óŃüÖŃéŗĶ│ćµ¢Ö

Ńā╗ÕøĮÕłźÕĀ▒ÕæŖµøĖ (CbCR)’╝ÜÕżÜÕøĮń▒Źõ╝üµźŁŃü«ńĄīµĖłµ┤╗ÕŗĢŃü«µēĆÕ£©ŃĆüµēĆÕŠŚŃĆüń┤Źń©ÄķĪŹńŁēŃü½ķ¢óŃüÖŃéŗĶ│ćµ¢Ö

Ō¢ĪõĮ£µłÉĶ©ĆĶ¬×

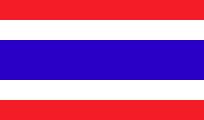

ŃāÖŃāłŃāŖŃāĀĶ¬×

Form 01

Ō¢Īµ”éĶ”ü

ŃüōŃéīŃü»ŃĆüŃāÖŃāłŃāŖŃāĀµ│Ģõ║║Ńü«ķ¢óķĆŻĶĆģÕÅ¢Õ╝ĢŃü½ŃüżŃüäŃü”µ”éĶ”üµāģÕĀ▒ŃéÆńö│ÕæŖŃüÖŃéŗµøĖķĪ×Ńü©Ńü¬ŃéŖŃüŠŃüÖŃĆé

Ō¢ĪõĮ£µłÉŃā╗µÅÉÕć║µ£¤ķÖÉ

µ▒║ń«ŚµŚźŃéłŃéŖ90µŚźõ╗źÕåģŃü½õĮ£µłÉŃüŚŃĆüµ│Ģõ║║µēĆÕŠŚń©Ä’╝łCIT’╝ēŃü«ńö│ÕæŖµøĖŃü½µĘ╗õ╗śŃüŚŃü”µÅÉÕć║ŃéÆŃüŚŃüŠŃüÖŃĆé

Ō¢ĪÕģŹķÖżĶ”ÅÕ«Ü

ŃāÖŃāłŃāŖŃāĀÕøĮÕåģŃü«ķ¢óķĆŻĶĆģķ¢ōÕÅ¢Õ╝ĢŃü«Ńü┐ŃéÆĶĪīŃüåń┤Źń©ÄĶĆģŃü»ŃĆüĶ¬▓ń©ÄÕ╣┤Õ║”Ńü½ŃüŖŃüäŃü”õĖĪķ¢óķĆŻĶĆģŃüīÕÉīõĖĆŃü«µ│Ģõ║║ń©ÄŃā╗µ│Ģõ║║ń©ÄńÄćŃéÆķü®ńö©ŃüŚŃü”ŃüŖŃéŖŃĆüŃüĢŃéēŃü½µ│Ģõ║║ń©ÄÕä¬ķüćŃéÆÕÅŚŃüæŃü”ŃüäŃü¬ŃüäÕĀ┤ÕÉłŃü½õ╗źõĖŗŃü«ÕģŹķÖżŃüīŃüĢŃéīŃüŠŃüÖŃĆé

Ńā╗Form1Ńü«Ńé╗Ńé»ŃéĘŃā¦Ńā│II’╝łI ķ¢óķĆŻĶĆģķ¢ōÕÅ¢Õ╝ĢŃü«ń¦╗Ķ╗óõŠĪµĀ╝Ńü«µ▒║Õ«ÜŃü½ķ¢óŃüÖŃéŗµāģÕĀ▒’╝ēŃü«Ķ©śÕģźŃü«ÕģŹķÖż

Ńā╗Ńé╗Ńé»ŃéĘŃā¦Ńā│IV’╝łķ¢óķĆŻĶĆģķ¢ōÕÅ¢Õ╝ĢŃü«ń¦╗Ķ╗óõŠĪµĀ╝Ķ¬┐µĢ┤ÕŠīŃü«µźŁńĖŠ’╝ēŃü«Ķ©śÕģźŃüīÕģŹķÖż

Ō¢ĪńĢÖµäÅńé╣

ÕģŹķÖżŃéÆÕÅŚŃüæŃéŗķÜøŃĆüÕēŹµÅÉŃü©ŃüŚŃü”ń┤Źń©ÄĶĆģŃü»Decree20Ńü«ÕģŹķÖżĶ”ÅÕ«ÜŃéƵ║ĆŃü¤ŃüŚŃü”ŃüäŃéŗÕ┐ģĶ”üŃüīŃüéŃéŖŃüŠŃüÖŃĆéÕģŹķÖżĶ”ÅÕ«ÜŃéƵ║ĆŃü¤ŃüŚŃü”ŃüäŃü¬ŃüäÕĀ┤ÕÉłŃĆüõĖŖĶ©śForm01Ńü½Õ»ŠŃüÖŃéŗÕģŹķÖżŃü»ķü®ńö©ŃüĢŃéīŃüÜŃĆüÕģŹķÖżĶ”ÅÕ«ÜŃü¬ŃüŚŃü«µØĪõ╗ČõĖŗŃü¦ń¦╗Ķ╗óõŠĪµĀ╝µ¢ćµøĖŃéÆõĮ£µłÉŃā╗õ┐Øń«ĪŃüŚŃĆüķ¢óķĆŻŃüÖŃéŗFormŃéƵÅÉÕć║ŃüÖŃéŗÕ┐ģĶ”üŃüīŃüéŃéŖŃüŠŃüÖŃĆé

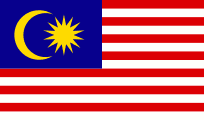

Form 02Ńā╗03

Ō¢Īµ”éĶ”ü

ń¦╗Ķ╗óõŠĪµĀ╝µ¢ćµøĖŃü«õĮ£µłÉńŠ®ÕŗÖŃüīŃüéŃéŗń┤Źń©ÄĶĆģŃü»ŃĆüÕÉīµ¦śŃü½Form02ŃĆüForm03ŃéƵÅÉÕć║ŃüÖŃéŗÕ┐ģĶ”üŃüīŃüéŃéŖŃüŠŃüÖŃĆé

Ō¢ĪõĮ£µłÉŃā╗µÅÉÕć║µ£¤ķÖÉ

µ▒║ń«ŚµŚźŃéłŃéŖ90µŚźõ╗źÕåģŃü½õĮ£µłÉŃüŚŃĆüµ│Ģõ║║µēĆÕŠŚń©Ä’╝łCIT’╝ēŃü«ńö│ÕæŖµøĖŃü½µĘ╗õ╗śŃüŚŃü”µÅÉÕć║ŃéÆŃüŚŃüŠŃüÖŃĆé

ń©ÄÕŗÖĶ¬┐µ¤╗Ńü«ÕĀ┤ÕÉłŃĆüń©ÄÕŗÖÕ▒ĆŃüŗŃéēµÅÉÕć║Ķ”üĶ½ŗķĆÜń¤źŃéÆÕÅŚŃüæŃü”ŃüŗŃéē15Õ¢ČµźŁµŚźõ╗źÕåģŃü½µÅÉÕć║ŃüŚŃüŠŃüÖŃĆé

Ō¢ĪÕģŹķÖżĶ”ÅÕ«Ü

ń¦╗Ķ╗óõŠĪµĀ╝µ¢ćµøĖŃü«õĮ£µłÉńŠ®ÕŗÖŃüīŃü¬ŃüäÕĀ┤ÕÉł

Ō¢ĪńĢÖµäÅńé╣

ŃüōŃéīŃéēŃü«ŃāĢŃé®Ńā╝ŃāĀŃü«µÅÉÕć║Ńü©Ńü»ÕłźŃü½ŃĆüÕ╣┤µ¼ĪŃü«µ│Ģõ║║ń©Äńó║Õ«Üńö│ÕæŖµøĖŃü½Ńü”ń¦╗Ķ╗óõŠĪµĀ╝Ńü«Ķ¬┐µĢ┤ŃéÆĶĪīŃüåÕ┐ģĶ”üŃüīŃüéŃéŗÕĀ┤ÕÉłŃééŃüéŃéŖŃüŠŃüÖŃĆé

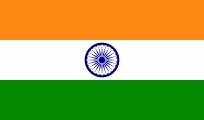

Form 04

Ō¢Īµ”éĶ”ü

Form04Ńü©Ńü»ŃĆüÕøĮÕłźÕĀ▒ÕæŖµøĖ(CbC-Report)Ńü½ķ¢óŃüÖŃéŗŃāüŃé¦ŃāāŃé»Ńā¬Ńé╣ŃāłŃü«ŃüōŃü©ŃéÆŃüäŃüäŃüŠŃüÖŃĆé

Ō¢ĪõĮ£µłÉŃā╗µÅÉÕć║µ£¤ķÖÉ

µ▒║ń«ŚµŚźŃéłŃéŖ90µŚźõ╗źÕåģŃü½õĮ£µłÉŃüŚŃĆüµ│Ģõ║║µēĆÕŠŚń©Ä’╝łCIT’╝ēŃü«ńö│ÕæŖµøĖŃü½µĘ╗õ╗śŃüŚŃü”µÅÉÕć║ŃéÆŃüŚŃüŠŃüÖŃĆé

Ō¢ĪÕģŹķÖżĶ”ÅÕ«Ü

ń┤Źń©ÄĶĆģŃüīµ£ĆńĄéĶ”¬õ╝ÜńżŠŃü¦Ńü»Ńü¬ŃüÅŃĆüĶ¬▓ń©Äµ£¤ķ¢ōŃü½ŃüŖŃüæŃéŗŃé░ŃāŁŃā╝ŃāÉŃā½Ńü«ķĆŻńĄÉÕŻ▓õĖŖķ½śŃüī18ÕģåŃāēŃā│’╝łń┤ä900ÕääÕåå’╝ēµ£¬µ║ĆŃü«ŃāÖŃāłŃāŖŃāĀõ╝üµźŁŃü¦ŃüéŃéŗŃüōŃü©ŃĆéŃüżŃüŠŃéŖŃĆüŃüØŃü«ķĆåŃü¦ŃüéŃéīŃü░ķü®ńö©ŃüĢŃéīŃüŠŃüÖŃĆé

Ō¢ĪńĢÖµäÅńé╣

µŚźń│╗õ╝üµźŁŃü»ŃĆüForm04Ńü«õ╗ŻŃéÅŃéŖŃü½Ķ”¬õ╝ÜńżŠŃü«ÕøĮÕłźÕĀ▒ÕæŖµøĖŃéƵ║¢ÕéÖŃüÖŃéŗŃüĀŃüæŃü¦ŃéłŃüäÕĀ┤ÕÉłŃééŃüéŃéŖŃüŠŃüÖŃĆé

ÕøĮÕłźÕĀ▒ÕæŖµøĖ’╝łCbC-Report:Country-by-Country Report’╝ē

Ō¢ĪÕøĮÕłźÕĀ▒ÕæŖµøĖ

ÕøĮÕłźÕĀ▒ÕæŖµøĖ’╝łCbC-Report’╝ēŃü©Ńü»ŃĆüÕżÜÕøĮń▒Źõ╝üµźŁŃé░Ńā½Ńā╝ŃāŚŃü«ÕÉäńżŠŃü½ķ¢óŃüÖŃéŗÕøĮÕłźŃü«µēĆÕŠŚŃĆüń┤Źń©ÄķĪŹŃĆüńĄīµĖłµ┤╗ÕŗĢŃü«Ńé░ŃāŁŃā╝ŃāÉŃā½Ńü¬ķģŹÕłåŃü½ķ¢óŃüÖŃéŗµāģÕĀ▒ŃéÆĶ©Łń½ŗÕøĮŃüöŃü©Ńü½Ķ©śĶ╝ēŃüŚŃü¤ÕĀ▒ÕæŖµøĖŃü¦ŃüÖŃĆé

ÕÉīŃā¼ŃāØŃā╝ŃāłŃéÆõĮ£µłÉŃüŚŃĆüń©ÄÕŗÖÕĮōÕ▒ĆŃü½ÕĀ▒ÕæŖŃüÖŃéŗŃü«Ńü»ÕżÜÕøĮń▒Źõ╝üµźŁŃé░Ńā½Ńā╝ŃāŚŃü«Ķ”¬õ╝ÜńżŠŃü¦ŃüÖŃĆéĶ”¬õ╝ÜńżŠŃü»ÕÉīŃé░Ńā½Ńā╝ŃāŚŃü«ŃüÖŃü╣Ńü”Ńü«ÕøĮÕż¢ķ¢óķĆŻĶĆģŃü½ŃüżŃüäŃü”ŃĆüõ╗źõĖŗŃü«ÕåģÕ«╣Ńā╗ķćæķĪŹŃéÆĶ©Łń½ŗÕøĮŃüöŃü©Ńü½µ▒║ŃéüŃéēŃéīŃü¤ÕĀ▒ÕæŖµ¦śÕ╝ÅŃü½ŃüŚŃü¤ŃüīŃüŻŃü”ÕĀ▒ÕæŖŃüŚŃüŠŃüÖŃĆé

ÕøĮÕłźÕĀ▒ÕæŖµøĖŃü«ÕåģÕ«╣Ńü©ŃüŚŃü”Ńü»ŃĆüÕøĮķÜøńÜäŃü¬Ńé░Ńā½Ńā╝ŃāŚŃüīõ║ŗµźŁµ┤╗ÕŗĢŃéÆĶĪīŃüŻŃü”ŃüäŃéŗń«ĪĶĮäŃüöŃü©Ńü«ŃĆüŃé░Ńā½Ńā╝ŃāŚŃü«õĖ╗Ķ”üŃü¬Ķ▓ĪÕŗÖŃā╗ń©ÄÕŗÖµī浩֒╝łÕŻ▓õĖŖŃĆüÕł®ńøŖŃĆüµ£¬µēĢń©ÄķĪŹŃĆüÕŠōµźŁÕōĪµĢ░ŃĆüĶ│ćµ£¼ķćæÕÅŖŃü│µ£ēÕĮóĶ│ćńöŻŃü«ķĪŹńŁē’╝ēŃüīÕɽŃüŠŃéīŃü”ŃüäŃüŠŃüÖŃĆé

Ō¢Īń┤Źń©ÄĶĆģŃüīŃāÖŃāłŃāŖŃāĀÕøĮÕż¢Ńü½µ£ĆńĄéĶ”¬õ╝ÜńżŠŃéƵ£ēŃüŚŃü”ŃüäŃéŗÕĀ┤ÕÉł

µĄĘÕż¢Ńü«µ£ĆńĄéńÜäŃü¬Ķ”¬õ╝ÜńżŠŃüīŃüØŃü«Õ▒ģõĮÅÕøĮŃü½ŃüŖŃüäŃü”ÕøĮÕłźÕĀ▒ÕæŖµøĖŃéƵÅÉÕć║Ńā╗õ┐Øń«ĪŃüÖŃéŗńŠ®ÕŗÖŃüīŃüéŃéŗÕĀ┤ÕÉłŃāÖŃāłŃāŖŃāĀŃü«ń┤Źń©ÄĶĆģŃü»ÕøĮÕłźÕĀ▒ÕæŖµøĖŃéƵÅÉÕć║ŃüÖŃéŗÕ┐ģĶ”üŃüīŃüéŃéŖŃüŠŃüÖŃĆé

ŃééŃüŚŃüÅŃü»ŃĆüŃāÖŃāłŃāŖŃāĀń©ÄÕŗÖÕĮōÕ▒ĆŃü½ÕøĮÕłźÕĀ▒ÕæŖµøĖŃéƵÅÉÕć║ŃüŚŃü¬ŃüäÕĀ┤ÕÉłŃĆüń┤Źń©ÄĶĆģŃü»µøĖķØóŃü¦Ķ¬¼µśÄĶ│ćµ¢ÖŃéƵÅÉÕć║ŃüŚŃü¬ŃüæŃéīŃü░ŃüäŃüæŃüŠŃüøŃéōŃĆé

Ō¢Īµ£ĆńĄéĶ”¬õ╝ÜńżŠŃüīŃāÖŃāłŃāŖŃāĀŃü«ÕĀ┤ÕÉł

ŃāÖŃāłŃāŖŃāĀŃü½µ£ĆńĄéńÜäŃü¬Ķ”¬õ╝ÜńżŠŃüīÕŁśÕ£©ŃüÖŃéŗÕĀ┤ÕÉłŃü¦ŃüŗŃüżŃĆüķĆŻńĄÉÕŻ▓õĖŖķ½śŃüī 18Õģå VND’╝łń┤ä789ńÖŠõĖćUSD’╝ē õ╗źõĖŖŃü©Ńü¬ŃéŗÕĀ┤ÕÉłŃü½Ńü»ŃĆüÕĮōĶ®▓ÕĀ▒ÕæŖµøĖŃéƵÅÉÕć║ŃüÖŃéŗÕ┐ģĶ”üŃüīŃüéŃéŖŃüŠŃüÖŃĆéŃāÖŃāłŃāŖŃāĀÕøĮÕż¢Ńü½µ£ĆńĄéĶ”¬õ╝ÜńżŠŃüīµēĆÕ£©ŃüÖŃéŗÕĀ┤ÕÉłŃĆüĶć¬ÕŗĢńÜäµāģÕĀ▒õ║żµÅøµēŗńČÜŃü½ŃéłŃüŻŃü”CbCRŃüīŃāÖŃāłŃāŖŃāĀń©ÄÕŗÖÕĮōÕ▒ĆŃü½µÅÉõŠøŃüĢŃéīŃéŗÕĀ┤ÕÉłŃü»ŃĆüńÅŠÕ£░ÕŁÉõ╝ÜńżŠŃüŗŃéēŃāÖŃāłŃāŖŃāĀÕĮōÕ▒ĆŃü½CbCRŃéƵÅÉÕć║ŃüÖŃéŗÕ┐ģĶ”üŃü»ŃüéŃéŖŃüŠŃüøŃéōŃĆé

õ╗źõĖŗŃü½Ķ®▓ÕĮōŃüÖŃéŗÕĀ┤ÕÉłŃĆüõ║ŗµźŁÕ╣┤Õ║”µ£½ŃüŗŃéē12Ńāȵ£łõ╗źÕåģŃü½CbCRŃéÆŃāÖŃāłŃāŖŃāĀńÅŠÕ£░ÕŁÉõ╝ÜńżŠŃüīŃāÖŃāłŃāŖŃāĀ ń©ÄÕŗÖÕĮōÕ▒ĆŃü½µÅÉÕć║ŃüÖŃéŗÕ┐ģĶ”üŃüīŃüéŃéŖŃüŠŃüÖŃĆé

Ńā╗ŃāÖŃāłŃāŖŃāĀÕøĮÕż¢Ńü«µ£ĆńĄéĶ”¬õ╝ÜńżŠµēĆÕ£©Õ£░ÕøĮŃü«ń©ÄÕŗÖÕĮōÕ▒ĆŃü©ŃāÖŃāłŃāŖŃāĀŃüīŃĆüµāģÕĀ▒õ║żµÅøĶ”ÅÕ«ÜŃéÆÕɽŃéĆń¦¤ń©ÄµØĪń┤äŃéÆńĘĀńĄÉŃüŚŃü”ŃüäŃéŗŃüīŃĆüCbCRŃü«Ķć¬ÕŗĢõ║żµÅøŃü½õ┐éŃéŗµ©®ķÖÉŃüéŃéŗÕĮōÕ▒ĆŃü½ŃéłŃéŗÕżÜÕøĮķ¢ōÕŹöÕ«ÜŃü½ńĮ▓ÕÉŹŃüŚŃü”ŃüäŃü¬ŃüäÕĀ┤ÕÉł

Ńā╗ńøĖµēŗÕøĮŃü«µ©®ķÖÉŃüéŃéŗÕĮōÕ▒ĆŃüīŃāÖŃāłŃāŖŃāĀŃü©Ńü«MCAAŃü½ńĮ▓ÕÉŹŃüŚŃü”ŃüäŃéŗŃüīŃĆüĶć¬ÕŗĢńÜäõ║żµÅøµēŗńČÜŃéÆõĖƵÖéÕü£µŁóŃüŚŃü”ŃüäŃéŗŃĆüŃüéŃéŗŃüäŃü»CbCRŃüīŃü¬ŃéōŃéēŃüŗŃü«ńÉåńö▒Ńü¦ŃāÖŃāłŃāŖŃāĀŃü½Ķć¬ÕŗĢńÜäŃü½µÅÉõŠøŃüĢŃéīŃü”ŃüäŃü¬ŃüäÕĀ┤ÕÉł

Ńā╗ŃāÖŃāłŃāŖŃāĀÕøĮÕż¢Ńü½µ£ĆńĄéĶ”¬õ╝ÜńżŠŃéƵ£ēŃüÖŃéŗÕÉīõĖĆŃé░Ńā½Ńā╝ŃāŚŃü«ÕŁÉõ╝ÜńżŠŃüīŃāÖŃāłŃāŖŃāĀŃü½ĶżćµĢ░ÕŁśÕ£©ŃüÖŃéŗÕĀ┤ÕÉł

Ńā╗ŃāÖŃāłŃāŖŃāĀÕøĮÕż¢Ńü«µ£ĆńĄéĶ”¬õ╝ÜńżŠŃüīŃüØŃü«µēĆÕ£©Õ£░ÕøĮŃü½ŃüŖŃüäŃü”CbCRŃéƵÅÉÕć║ŃüÖŃéŗńŠ®ÕŗÖŃüīŃü¬ŃüäÕĀ┤ÕÉł

ŃüØŃü«õ╗¢ŃāÖŃāłŃāŖŃāĀŃü½ķ¢óŃüÖŃéŗµāģÕĀ▒ŃüĖŃü«ŃüöĶ│¬ÕĢÅńŁēŃüīŃüöŃü¢ŃüäŃüŠŃüŚŃü¤ŃéēŃüŖµ░ŚĶ╗ĮŃü½ŃüŖÕĢÅŃüäÕÉłŃéÅŃüøŃüÅŃüĀŃüĢŃüäŃĆé

µ£ĆÕŠīŃüŠŃü¦ŃüŖĶ¬ŁŃü┐ŃüäŃü¤ŃüĀŃüŹŃüéŃéŖŃüīŃü©ŃüåŃüöŃü¢ŃüäŃüŠŃüŚŃü¤ŃĆé