ŃüōŃéōŃü½ŃüĪŃü»ŃĆéŃāÖŃāłŃāŖŃāĀŃā╗ŃāÅŃāÄŃéżµŗĀńé╣Ńü«Õ░ÅńĆ¼Ńü©ńö│ŃüŚŃüŠŃüÖŃĆé

ŃāÖŃāłŃāŖŃāĀŃüĖŃü«ķĆ▓Õć║ŃéÆŃüöµż£Ķ©ÄŃüĢŃéīŃéŗķÜøŃĆüķŁģÕŖøńÜäŃü¬Õä¬ķüćń©ÄÕłČŃüīÕż¦ŃüŹŃü¬µ▒║ŃéüµēŗŃü©Ńü¬Ńéŗõ╝üµźŁµ¦śŃééÕ░æŃü¬ŃüÅŃüéŃéŖŃüŠŃüøŃéōŃĆéµ£¼µŚźŃü»ŃĆüŃāÖŃāłŃāŖŃāĀŃü«µ│Ģõ║║µēĆÕŠŚń©ÄŃü½ŃüŖŃüæŃéŗÕä¬ķüćń©ÄÕłČŃü«Õ¤║µ£¼ńÜäŃü¬õ╗ĢńĄäŃü┐Ńü©ŃĆüķĆ▓Õć║ÕēŹŃü½µŖ╝ŃüĢŃüłŃü”ŃüŖŃüŹŃü¤ŃüäńĢÖµäÅńé╣Ńü½ŃüżŃüäŃü”Ķ¦ŻĶ¬¼ŃüäŃü¤ŃüŚŃüŠŃüÖŃĆé

1. ŃāÖŃāłŃāŖŃāĀŃü«µ©Öµ║¢µ│Ģõ║║ń©ÄńÄć

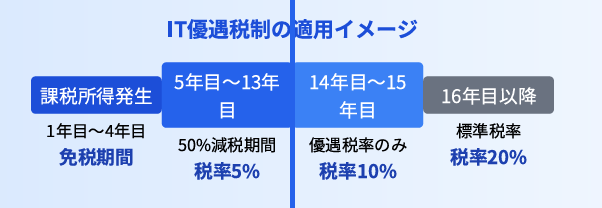

ŃüŠŃüÜŃĆüŃāÖŃāłŃāŖŃāĀŃü«µ©Öµ║¢µ│Ģõ║║ń©ÄńÄćŃü»20%Ńü¦ŃüÖŃĆéŃüōŃü«ń©ÄńÄćŃü»2016Õ╣┤ŃüŗŃéēķü®ńö©ŃüĢŃéīŃü”ŃüŖŃéŖŃĆüńÅŠÕ£©ŃééÕ¤║µ£¼ńÜäŃü¬ń©ÄńÄćŃü©Ńü¬ŃüŻŃü”ŃüäŃüŠŃüÖŃĆé

2. Õä¬ķüćń©ÄÕłČŃü«õ╗ĢńĄäŃü┐’╝ÜŃĆīÕä¬ķüćń©ÄńÄćŃĆŹŃü©ŃĆīÕģŹń©ÄŃā╗µĖøń©ÄŃĆŹŃü«Ńé╗ŃāāŃāł

ŃāÖŃāłŃāŖŃāĀŃü«Õä¬ķüćń©ÄÕłČŃü»ŃĆüÕżÜŃüÅŃü«ÕĀ┤ÕÉłŃĆīÕä¬ķüćń©ÄńÄćŃü«ķü®ńö©ŃĆŹŃü©ŃĆīÕģŹń©ÄŃā╗µĖøń©Äµ£¤ķ¢ōŃü«Ķ©ŁÕ«ÜŃĆŹŃüīŃé╗ŃāāŃāłŃü¦µÅÉõŠøŃüĢŃéīŃüŠŃüÖŃĆé

ŃüōŃéīŃü½ŃéłŃéŖŃĆüõĖĆիܵ£¤ķ¢ōŃĆüµ©Öµ║¢ń©ÄńÄćŃéłŃéŖŃééõĮÄŃüäń©ÄńÄćŃüīķü®ńö©ŃüĢŃéīŃéŗŃüĀŃüæŃü¦Ńü¬ŃüÅŃĆüń©ÄķćæŃüØŃü«ŃééŃü«ŃüīÕģŹķÖżŃüĢŃéīŃü¤ŃéŖŃĆüµĖøķĪŹŃüĢŃéīŃü¤ŃéŖŃüÖŃéŗµü®µüĄŃéÆÕÅŚŃüæŃéŗŃüōŃü©ŃüīŃü¦ŃüŹŃüŠŃüÖŃĆé

ÕģĘõĮōõŠŗ’╝ÜŃéĮŃāĢŃāłŃé”Ńé¦Ńéóķ¢ŗńÖ║õ╝üµźŁŃü«ÕĀ┤ÕÉł

µ│ĢńÜäµØĪõ╗ČŃéƵ║ĆŃü¤ŃüÖŃéĮŃāĢŃāłŃé”Ńé¦Ńéóķ¢ŗńÖ║õ╝üµźŁŃéÆõŠŗŃü½Ķ”ŗŃü”Ńü┐ŃüŠŃüŚŃéćŃüåŃĆéŃüōŃü«ÕĀ┤ÕÉłŃĆüŃāłŃā╝Ńé┐Ńā½Ńü¦15Õ╣┤ķ¢ōŃü½ŃéÅŃü¤ŃéŗÕä¬ķüćń©ÄÕłČŃü«ķü®ńö©ŃüīĶĆāŃüłŃéēŃéīŃüŠŃüÖŃĆé

-

Õģ©µ£¤ķ¢ōŃü½ŃéÅŃü¤ŃéŗÕä¬ķüćń©ÄńÄć: ŃüŠŃüÜŃĆü15Õ╣┤ķ¢ōŃü«Õģ©µ£¤ķ¢ōŃéÆķĆÜŃüśŃü”ŃĆüµ©Öµ║¢Ńü«20%Ńü¦Ńü»Ńü¬ŃüÅ10%Ńü«Õä¬ķüćń©ÄńÄćŃüīķü®ńö©ŃüĢŃéīŃüŠŃüÖŃĆé

-

õĖŖĶ©ś10%Ńü«Õä¬ķüćń©ÄńÄćŃü½Õ»ŠŃüÖŃéŗµ«ĄķÜÄńÜäŃü¬µĖøÕģŹµÄ¬ńĮ«:

3. Õä¬ķüćń©ÄÕłČŃü«ķü®ńö©Õ»ŠĶ▒ĪŃü½ķ¢óŃüÖŃéŗµ│©µäÅńé╣

ķćŹĶ”üŃü¬ńé╣Ńü©ŃüŚŃü”ŃĆüÕä¬ķüćń©ÄÕłČŃü»õ╝üµźŁÕģ©õĮōŃü¦Ńü»Ńü¬ŃüÅŃĆüõ╝üµźŁŃüīĶĪīŃüŻŃü”ŃüäŃéŗńē╣Õ«ÜŃü«ŃĆīõ║ŗµźŁµ┤╗ÕŗĢŃĆŹŃü½Õ»ŠŃüŚŃü”ķü®ńö©ŃüĢŃéīŃéŗŃééŃü«Ńü¦ŃüÖŃĆéŃüØŃü«Ńü¤ŃéüŃĆüĶżćµĢ░Ńü«õ║ŗµźŁŃéÆÕ▒Ģķ¢ŗŃüĢŃéīŃü”ŃüäŃéŗõ╝üµźŁµ¦śŃü»ŃĆüÕä¬ķüćÕ»ŠĶ▒ĪŃü©Ńü¬Ńéŗõ║ŗµźŁŃü«µēĆÕŠŚŃü©ŃĆüÕ»ŠĶ▒ĪÕż¢Ńü«õ║ŗµźŁŃü«µēĆÕŠŚŃéÆÕłåŃüæŃü”µ│Ģõ║║ń©ÄŃéÆĶ©łń«ŚŃüÖŃéŗÕ┐ģĶ”üŃüīŃüéŃéŖŃüŠŃüÖŃü«Ńü¦Ńüöµ│©µäÅŃüÅŃüĀŃüĢŃüäŃĆé

4. µŖ╝ŃüĢŃüłŃü”ŃüŖŃüÅŃü╣ŃüŹńĢÖµäÅńé╣Ńü«ŃüŠŃü©Ńéü

µ£ĆÕŠīŃü½ŃĆüńē╣Ńü½ķćŹĶ”üŃü¬ńĢÖµäÅńé╣ŃéÆ3ńé╣Ńü½ŃüŠŃü©ŃéüŃüŠŃüÖŃĆé

-

ĶĄĘń«Śńé╣: Õä¬ķüćń©ÄńÄćŃü«ķü®ńö©ŃéäÕģŹń©ÄŃā╗µĖøń©Äµ£¤ķ¢ōŃü»ŃĆüÕĤÕēćŃü©ŃüŚŃü”ŃĆīĶ¬▓ń©ÄµēĆÕŠŚŃüīńÖ║ńö¤ŃüŚŃü¤Õ╣┤Õ║”ŃĆŹŃüŗŃéēķ¢ŗÕ¦ŗŃüĢŃéīŃüŠŃüÖŃĆé

-

µ£¤ķ¢ōńĄéõ║åÕŠī: Ķ©ŁÕ«ÜŃüĢŃéīŃü¤Õä¬ķüćµ£¤ķ¢ōŃüīńĄéõ║åŃüŚŃü¤ÕŠīŃü»ŃĆüµ©Öµ║¢ń©ÄńÄć’╝łńÅŠĶĪī20%’╝ēŃüīķü®ńö©ŃüĢŃéīŃüŠŃüÖŃĆé

-

Õī║ÕłåĶ©łń«Ś: Õä¬ķüćµÄ¬ńĮ«Ńü«Õ»ŠĶ▒ĪŃü©Ńü¬Ńéŗõ║ŗµźŁŃü©Õ»ŠĶ▒ĪÕż¢Ńü«õ║ŗµźŁŃéÆĶżćµĢ░ĶĪīŃüŻŃü”ŃüäŃéŗÕĀ┤ÕÉłŃĆüŃüØŃéīŃü×ŃéīŃü«µēĆÕŠŚŃéÆÕī║ÕłåŃüŚŃü”µ│Ģõ║║ń©ÄķĪŹŃéÆĶ©łń«ŚŃüÖŃéŗÕ┐ģĶ”üŃüīŃüéŃéŖŃüŠŃüÖŃĆé

õ╗źõĖŖŃüīŃĆüŃāÖŃāłŃāŖŃāĀŃü½ŃüŖŃüæŃéŗµ│Ģõ║║µēĆÕŠŚń©ÄŃü«Õä¬ķüćń©ÄÕłČŃü«Õ¤║µ£¼ńÜäŃü¬õ╗ĢńĄäŃü┐Ńü©õĖ╗Ńü¬ńĢÖµäÅńé╣Ńü¦ŃüÖŃĆé

ŃüōŃéīŃéēŃü«µāģÕĀ▒Ńü»õĖĆĶł¼ńÜäŃü¬ŃééŃü«Ńü¦ŃüéŃéŖŃĆüÕĆŗÕłźŃü«Ńé▒Ńā╝Ńé╣Ńü½ŃéłŃüŻŃü”Ńü»Ķ®│ń┤░Ńü¬µØĪõ╗ČŃüīńĢ░Ńü¬ŃéŗÕĀ┤ÕÉłŃüīŃüöŃü¢ŃüäŃüŠŃüÖŃĆéÕģĘõĮōńÜäŃü¬ķĆ▓Õć║Ķ©łńö╗Ńü½ķÜøŃüŚŃü”Ńü»ŃĆüÕ░éķ¢ĆÕ«ČŃü½ŃüöńøĖĶ½ćŃüäŃü¤ŃüĀŃüÅŃüōŃü©ŃéÆŃüŖÕŗ¦ŃéüŃüäŃü¤ŃüŚŃüŠŃüÖŃĆé

ŃüöõĖŹµśÄŃü¬ńé╣ŃéäŃüĢŃéēŃü½Ķ®│ŃüŚŃüÅŃüŖń¤źŃéŖŃü½Ńü¬ŃéŖŃü¤Ńüäńé╣ŃüīŃüöŃü¢ŃüäŃüŠŃüŚŃü¤ŃéēŃĆüŃü®ŃüåŃü×ŃüŖµ░ŚĶ╗ĮŃü½ŃüŖÕĢÅŃüäÕÉłŃéÅŃüøŃüÅŃüĀŃüĢŃüäŃĆé